海外財産5,000万円を超える個人に提出義務【国外財産調書制度】

平成26年1月1日から「国外財産調書制度」が施行されています。

その年の12月31日時点で、5,000万円超の海外財産を持つ人は「国外財産調書」を提出しなければなりません。

この調書は、銀行や証券会社が作成・提出している「国外送金等調書」とともに、海外資産の保有・運用の状況を把握するための有効な資料として、税務当局に使用されています。

本記事では「国外財産調書制度」についてまとめました。

目次

提出義務がある者

提出義務があるのは「非永住者を除く居住者」かつ「その年の12月31日において5,000万円を超える国外財産を持っている者」です。

非永住者については「非永住者が国外から送金を受領した場合の課税制度」で説明しています。

所得税の確定申告義務がなかったり、稼ぎがなかったりする人も上記の条件を満たせば調書の提出が必要となるので注意しましょう。

例えば、相続や贈与などにより5,000万円を超えるような国外財産を取得していれば、所得のない人であっても調書の提出が必要となります。

国外財産の種類・判定

主な国外財産の種類・判定方法は下表のとおり。

| No. | 財産の種類 | 所在の判定 |

| 1 | 動産 | 動産の所在 |

| 2 | 不動産、不動産の上に存する権利 | 不動産の所在 |

| 3 | 金融機関に対する預金、貯金等 | 預金、貯金等の受入れをした営業所又は事業所の所在 |

| 4 | 保険金(保険契約に関する権利を含む。) | 保険の契約に係る保険会社等の本店等又は主たる事務所の所在 |

| 5 | 貸付金債権 | 債務者の住所又は本店若しくは主たる事務所の所在 |

| 6 | 社債、株式等 | 社債、株式の発行法人等の本店又は主たる事務所の所在 |

| 7 | その他の財産 | 財産を有する人の住所(住所を有しない人にあっては、居所) |

国外財産は国外にあるすべての財産が対象で、その所在の判定は「物理的にその財産がどこにあるか」「その財産を登録している機関はどこか」などによります。

なお、5、6について振替口座簿に記載等されている場合は、その口座が開設された金融商品取引業者等の営業所等の所在により判定します。

振替口座簿とは電子的な株主名簿のことで、証券会社などの金融機関が管理しています。

判定例

上の表に対応した判定例は次のとおり。

- 日本の自宅に保管していた米ドル紙幣

- 米ドル紙幣の所在は日本にあるため、国外財産とならない

- 日本の不動産業者を通じて購入したタイの不動産

- 不動産の所在はタイにあるため、国外財産となる

- 中国に本店のある銀行の北京支店の預金

- その預金の受入れをした営業所の所在は中国にあるため、国外財産となる

- ドイツに本店のある生命保険会社の生命保険契約に関する権利

- 生命保険契約に係る保険会社の本店の所在はドイツにあるため、国外財産となる

- マレーシアに本店のある法人への貸付金

- 法人の本店の所在はマレーシアにあるため、国外財産となる

- 日本の証券会社の口座で管理している中国株

- 日本の証券会社の口座で管理している株式であるため、国外財産とならない

- 日本に住んでいる人が国外の仮想通貨取引所で保有しているビットコイン

- ビットコインはその他の財産に該当し、その財産を有する人の住所は日本にあるため、国外財産とならない

相続国外財産の国外財産調書への記載

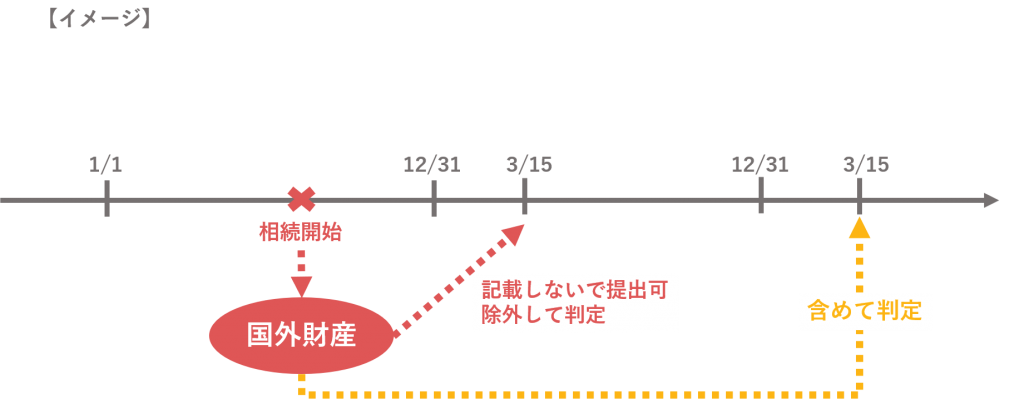

相続国外財産は、相続開始年分の国外財産調書に記載しないことができます。

この場合、その相続国外財産は相続開始年分の国外財産調書の提出義務の判定からも除外されます。

なお、相続開始年の翌年以降は、その年の12月31日において保有している国外財産の価額に相続国外財産を含めて国外財産調書の提出義務を判定します。

国外財産の価額

国外財産の価額は、その年の12月31日における「時価」又は「見積価額」によります。

見積価額は、その財産の取得価額や売買実例価額などを基に合理的な方法により算定するものとされています。

主な国外財産の見積価額の算定方法は次のとおり。

- 土地

- その年の12 月31 日が属する年中に課された固定資産税の計算の基となる課税標準額

- 取得価額に合理的な価格変動率を乗じて計算したもの

- その年の翌年1 月1 日から国外財産調書の提出期限までにその財産を譲渡した場合における譲渡価額

- 建物

- 上記、土地3つのいずれかの方法

- 業務用資産以外のものは、取得価額からその年の12月31日における経過年数に応ずる償却費の額を控除した金額

- 現金

- その年の12 月31 日における有り高

- 預貯金

- その年の12 月31 日における預入高

なお、外貨表示の国外財産にかかる邦貨換算は、その年の12 月31 日における最終のTTB(対顧客直物電信買相場)によります。

ただし、12月31日に為替相場がない場合は、同日前の最も近い日の為替レートで換算します。

手続き

提出期限は、その年の翌年の6月30日まで。

提出先は、所得税の納税義務の有無により下表のようになります。

| 所得税の納税義務 | 提出先 |

| あり | 納税地の所轄税務署長 |

| なし | 住所地(国内に住所がない場合は居所地)の税務署長 |

様式・記載要領などは、国税庁のHPを参考にしてください。

加算税の優遇・加重措置

期限内の提出の有無などにより、次表のような加算税の優遇・加重措置があります。

| 期限内に提出あり | 期限内に提出なし、調書に記載なし | |

| 関連資料提示あり | 5%軽減 | 5%加重 |

| 関連資料提示なし | 軽減なし | 10%加重 |

期限内に提出がある場合

期限内に調書の提出がある場合には加算税の優遇措置があります。

調書に記載された国外財産に関して、所得税・相続税の申告漏れが生じたときであっても、過少申告加算税等が5%軽減されます。

ただし、国税庁等の職員の求めに応じず、調書に記載すべき国外財産に関する書類の提示をしない場合は軽減なし。

期限内に提出がない、記載なしの場合

期限内に調書の提出がない又は調書に記載すべき国外財産の記載がない場合には加算税の加重措置があります。

調書に記載すべき国外財産に関して、所得税・相続税の申告漏れが生じたときは、過少申告加算税等が5%加重されます。

ただし、国税庁等の職員の求めに応じず、調書に記載すべき国外財産に関する書類の提示をしない場合は、過少申告加算税等が10%加重されます。

罰則

調書を提出しない場合の罰則は次表のとおり。

| 違反内容 | 罰則 |

| 偽りの記載 | 1年以下の懲役又は50 万円以下の罰金 |

| 正当な理由なく提出期限内に不提出 | 1年以下の懲役又は50 万円以下の罰金 情状により、刑を免除することができる |

令和元年度に国外財産調書不提出に係る罰則が初めて適用された事例があります。

財産債務調書との関係

財産債務調書の提出が必要な人であっても、国外財産調書の提出義務がある場合は、国外財産調書の提出も必要となります。

この場合、財産債務調書には国外財産の価額の合計額のみ記載します。

財産債務調書の提出が必要な人

下記のいずれにも該当する人は、財産債務調書の提出が必要です。

- その年分の退職所得を除く各種所得の合計額が2,000万円を超える

- その年の12月31日において3億円以上の財産又は1億円以上の国外転出時課税の対象となる財産を有する

なお、令和4年度税制改正により、令和5年分以後の財産債務調書については、上記要件のほか、その年の12月31日において10億円以上の財産(所得基準なし)を有する居住者についても提出が必要となりました。

CRSとの関係

CRS(Common Reporting Standard)は、国際的な租税回避を防止するために、世界中の税務当局が非居住者の金融口座情報(CRS情報)を自動交換するために共通化された国際基準です。

CRSには、日本を含む100か国以上の国・地域が参加しています。例えば、ケイマン諸島やバミューダなどの主要なタックスヘイブンのほか、スイス、シンガポール、香港や中国なども入っています。

CRS情報の基準日は、国外財産調書と同じく、その年の12月31日です。したがって、CRS情報の海外口座残高と国外財産調書の記載内容が不一致である場合は、財産の記載漏れなどを税務当局に指摘されることがあります。

根拠条文、参考資料

国外送金等調書法5、6

相続税法10

国外財産調書制度(FAQ)(令和3年12月)|国税庁

財産債務調書制度(FAQ)(令和3年12月)|国税庁

ひとこと

海外に財産をお持ちの人は、国外財産調書の提出が必要かもしれません。

未提出・記載漏れの場合はペナルティーがあるため、一度チェックしてみましょう。